インボイス制度導入後の弥生会計の入力について

- 寺坂 誠

- 2023年7月15日

寺坂誠税理士事務所は安曇野市の頑張る個人事業者・家族企業を応援します!

目次

1 本記事の対象となる企業様

皆様こんにちは^^

本日はインボイス制度導入後(令和5年10月1日以後)の弥生会計の入力について記載したいと思います。

対象となるのは、本則課税で消費税の申告をされている皆様です。

消費税を納めていない免税事業者の方や、簡易課税を選択の方は対象外ですのでご注意下さい。

又、本則課税の皆様でも2年前の売上により、使用できる特例が異なります。

従って、本記事の対象となるのは下記の企業様です。

対象企業:本則課税及び基準期間(2年前)の課税売上高が1億円以下の企業若しくは1年前の上半期の課税売上高が5千万円以下の企業

(課税売上高=消費税の対象となる売上)

簡単に言うと、通常通り消費税を申告している事業者様で2年前の売上が1億円以下の事業者様です。

(若しくは前期の前半6月の売上が5,000万円以下の事業者様)

2 入力の仕方

⑴請求書の確認

請求書を確認し、インボイスか否かを確認します。

→登録番号、消費税率、消費税額の記載の有無を確認しインボイスかどうかを判断する。

⑵弥生会計の請求書区分に入力する

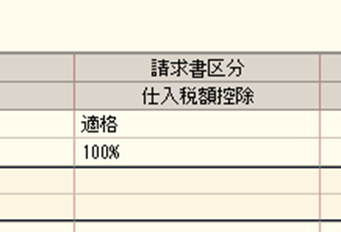

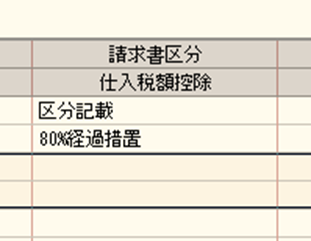

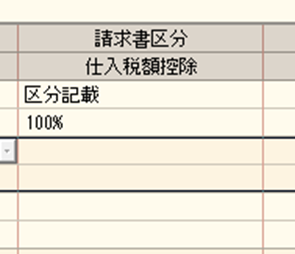

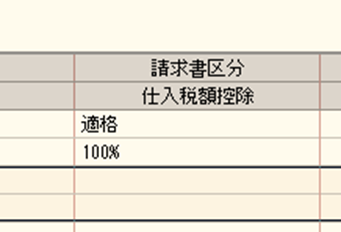

弥生会計の入力画面で、右のほうに請求書区分・仕入税額控除の欄が新設されています。

その欄に下記の区分に応じて、「適格」・「区分記載」を入力します。

①インボイスの場合→「適格」・「100%」で入力する

②インボイス以外→「区分記載」・「80%」で入力する (期間により変更有)

①令和5年10月1日から令和8年9月30日までの3年間は80%控除となります。

②令和8年10月1日から令和11年9月30日迄は50%控除となります。

③令和11年10月1日以後は控除できなくなります。

③インボイス以外で10,000円以下→「区分記載」・「100%」で入力する。※中小企業の特例

3 参考 中小企業の特例 インボイスの不要措置

上記⑵③の根拠の特例です。

売上が1億円以下等の企業にはインボイスが無くても仕入税額控除できるようになったんですね^^

国からの中小企業への緩和措置です。

ただし、期間がありますので注意が必要です!

期間:令和5年10月1日から令和11年9月30日

条件:2年前の課税売上高が1億円以下若しくは1年前の上半期の課税売上高が5千万円以下

内容:インボイスの保存がなくても100%の仕入税額控除が可能

4 インボイスが無くても仕入税額控除ができる場合

下記の取引の場合、インボイスが無くても弥生会計で適格(100%)で入力します。

代表的なものだけ記載します。

こちらも緩和規程です。

インボイスが貰えないのは仕方が無いので、控除できるといったイメージです。

⑴3万円未満の公共交通機関の利用(バス・鉄道)

⑵3万円未満の自動販売機・自動サービス機による購入

⑶従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当

※その他の特例あり

この場合、弥生会計ではインボイスがあるのと同じように入力します。

つまり請求書区分に下記の様に入力します。

5 事前準備

以上のように、毎回請求書区分を確認するのは非常に不便です。

その為、仕訳辞書・伝票辞書の請求書区分・仕入税額控除の欄を修正しましょう。

又、科目に補助科目を作成し、請求書区分・仕入税額控除の設定をすることも可能です。

6 最後に

インボイスが導入され、色々と大変です!

しかし、ここで負けてはいけません!!!

私たちは、事業者という道を選んだのです。荒波に負けずに稼ぎましょう!!!

今回の記事はいかがだったでしょうか?

当事務所では弥生会計を専門に取り扱い、経理業務の効率化を図っています。

スポットのコンサルティングも行っていますのでお気軽にご相談下さい!

※免責事項 損害等の責任について

本記事は執筆時現在の法令に基づき記載されています。

法令の改正によって、本記事とは異なる課税関係となる場合がございますのでご注意ください。

又、税金は、個人の状態により異なる課税関係となる可能性がありますので

実際の適用に当たっては、専門家に相談し慎重な判断で行って下さい。

さらに、当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますので、ご了承ください。

また当サイトからリンクやバナーなどによって他のサイトに移動された場合、移動先サイトで提供される情報、サービス等について一切の責任も負いません。