日本最強の節税制度「小規模企業共済」に加入しよう!~節税しながら退職金が貰える最高にお得な制度~

- 寺坂 誠

- 2020年8月6日

目次

小規模企業共済を知っていますか?

事業主の皆さん、小規模企業共済はご存知ですか?

この制度は、国が作った中小企業・個人事業者の為の退職金積立の制度です。

中小企業・個人事業者が自分自身で退職金を作るのって難しいですよね。

その為、国が中小企業・個人事業者の支援の為に退職金制度を作っているのです。

従って、制度の内容は民間ではできないとても強力なものとなっています。

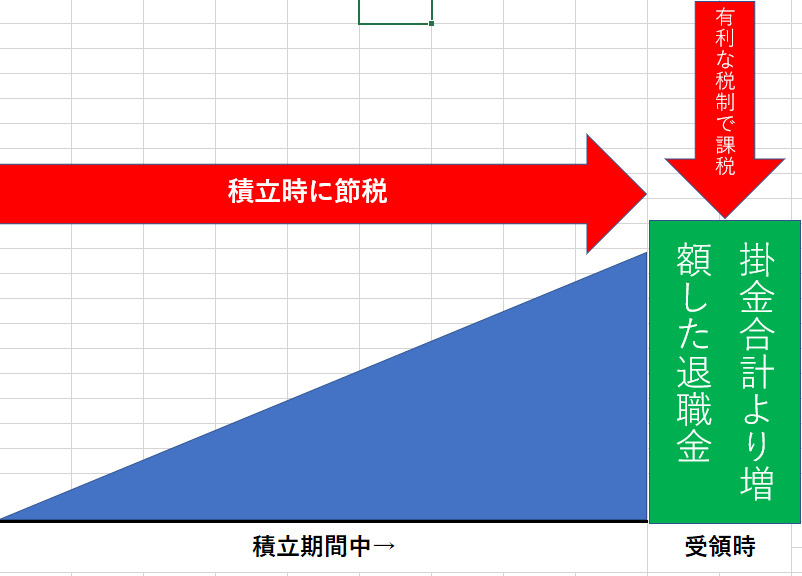

制度は、毎年退職金の為にお金を積立、退職時に退職金を貰うというものなのですが、積立時、運用時、退職時にメリットがあります。

簡単に申し上げると

毎年の税金を安くしつつ退職金を積立、退職金を貰うときも優遇された税金で受け取れるという非常に優れた制度です。

その他にも、貸し付けが受けられる、差押え禁止財産である等メリットはあるのですが、それは下記に記載したいと思います。

☆ポイント

小規模企業共済は国が作成した中小企業・個人事業者の為の退職金制度

積立時のメリット

まず、毎年の積立時に税金が安くなります。

支払った金額が所得控除という、税金が安くなる制度に該当するのです。

支払えば税金が安くなるという事です。

通常、貯金をしても税金は安くなりません。

その為、自分で貯金をしているより大変お得です。

(※但し、資金が拘束されます。しかし、中小機構よりお金を借りる事が出来るのでデメリットはかなり相殺されています。又、減額もできます。)

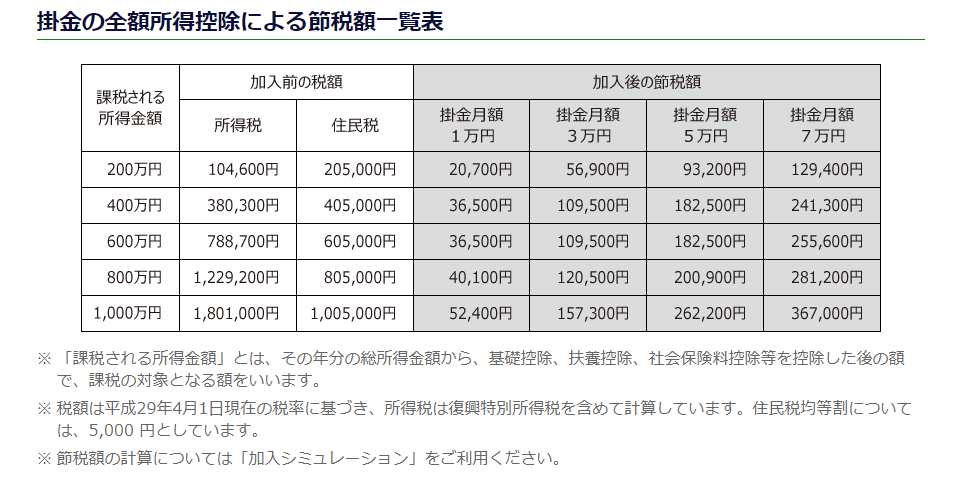

所得や積立金額によって異なるのですが、所得が400万掛金月額が3万円で毎年109,500円の節税額なのでかなりの節税額になります。

20年間で2,190,000円の節税額ですね!

| 支払額 | 年間節税額 | 20年間 |

| 月額3万 | 109,500 | 2,190,000 |

又、掛金が月額3万で20年間個人事業を行い廃業した場合、8,359,200円の退職金となります。しかも、税額は27,100円(所得税・住民税合計)ですので、他の所得で稼いだ場合と比べてかなりお得です。

| 退職金 | 税金 |

| 8,359,200 | 27,100 |

通常、所得が8,359,200円有れば、1,222,536円かかりますので非常に有利と言えます。

その差はなんと、1,195,436円です。

☆小規模企業共済のイメージ

※参考 節税額一覧表 (中小機構HPより抜粋)

☆ポイント

支払時に税金が安くなる大変お得な制度!

運用期間中のメリット

運用期間中のメリット―① 運用期間中、特段の課税無し

退職金は途中解約などを除き原則として今まで積み立ててきた金額より多く貰えます。

これは、積立てた資金を運用しているからですが、この運用益に対して税金はかかりません。

貯金や投資信託などはしっかりと税金が掛かりますので、これは大きなメリットですね。

運用期間中のメリット②事業資金の貸付が受けられる

積立の最中、資金が必要になっても納付した掛金の合計額の範囲内であれば事業資金の貸付が受けられます。

ただし、利息が係るのでご注意ください。現時点で0.9%~1.5%の利率ですが、所得が出ているのであれば、最低税率は15%(所得税+住民税)ですので、掛け金をかけつつ貸し付けを受けるメリットはあります。

※支払う利子の利率より、節税のための税率が圧倒的に低いので不利になりにくい。(借入額によるが…)

借入額200万、掛金月額3万(年36万で計算)

借入額 200万×1.5%=30,000円(利子)

節税額 36万×最低税率15%=54,000円(節税額)

運用期間中のメリット③差押禁止財産である。

共済金・解約手当金の受給権は小規模企業共済法により、国税等滞納の差押え以外は差押禁止債権として保護されています。

事業をやっていると色々なことがありますが、事業が失敗をした場合、退職金が保護されるのはとても大きいですね!

※参考 小規模企業共済法

第十五条 共済金等の支給を受ける権利は、譲り渡し、担保に供し、又は差し押さえることができない。ただし、その権利が相続により承継されたものである場合、第十三条第二項の規定により通算の申出をしようとする者に対しその申出をすることを条件として当該通算の対象となる旧共済契約に係る共済金等の支給を受ける権利を譲り渡す場合及び国税滞納処分(その例による処分を含む。)により差し押さえる場合は、この限りでない。

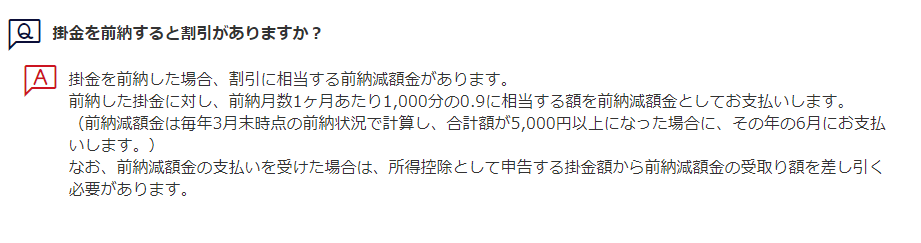

運用期間中のメリット④前納減額金が貰える。

小規模企業共済は1年間前払い(これを前納と言います。)できるのですが、前納を行った場合、掛金が割引されます。

これを前納減額金と言います。

通帳の口座に入金されるのですが、これは嬉しいですね!

前納した掛金に対し、前納月数1ヶ月あたり1,000分の0.9に相当する額を前納減額金として受け取ることができます。

現在ですと預金の利子より利回りが良いと思いますよ!

※中小機構ホームページより

受取時のメリット

.jpg)

廃業した時に受け取る共済金は非常に有利な税制の適用を受けます。

共済金は一時に受け取る場合、退職所得の扱いとなります。

退職所得は、期間年数に応じた退職所得控除を退職所得より差引ける上に、残額を2分の1にする事が出来ます。

これは、非常に有利な制度です。

では、どれだけお得か比較してみましょう♪

1 一般の場合の税金

| 一般の所得 | 税金(所得・住民) |

| 5,000,000 | 572,500 |

| 10,000,000 | 1,764,000 |

| 15,000,000 | 3,414,000 |

一般の場合だと所得が1500万になると税金も3,414,000円とかなり高額になりますね。

2 退職所得の場合

勤務期間(掛け金を掛けた期間)を20年として計算してみましょう

| 退職所得所得 | 退職所得控除 | 残額 | 2分の1 | 税金(所得・住民) |

| 5,000,000 | 8,000,000 | 0 | 0 | 0 |

| 10,000,000 | 8,000,000 | 2,000,000 | 1,000,000 | 150,000 |

| 15,000,000 | 8,000,000 | 7,000,000 | 3,500,000 | 272,500 |

なんと、驚きの結果がでました!

所得5,000,000万ではなんと税金が0となっています。

所得が1500万では税金は272,500円となっています。

一般の所得と比べて3,141,500円お得です。

退職所得の凄まじいパワーが分かりましたでしょうか?

退職所得は老後の為の資金なので非常に優遇されているのです。

☆ポイント

退職所得は税制上非常に有利!

小規模共済のデメリット

小規模企業共済のデメリットですが次の点があります。

①資金が必要

基本的に、掛金をかけて退職金を積立するので、資金が必要です。

しかし、1,000円から積立ができ、又、掛金の減額や貸付を受ける事が出来るので、資金が必要というデメリットはかなり緩和されています。

又、逆に考えると、退職資金に手を付けられないという事で、強制的に老後の資金が貯まるというメリットがあります。

②途中解約の場合、一時所得となり又、解約手当金は掛金合計額を下回る事がある。

掛金納付月数が240月(20年)未満の場合掛金合計額を下回ります。

つまり、元本割れです。

又、一時所得という所得区分となり、退職所得のような強力な節税ができる所得ではありません。

(一時所得も特別控除50万の控除があり、その後所得を2分の1しますので、通常の所得に比べればお得です。)

資金が必要になったら、貸付制度と減額で耐えましょう。

ただし、生活に手いっぱいで将来的にも資金が貯まる余裕が無い場合、加入の有無は検討した方がよいでしょう。

(生活資金も不足したり、借入額が増えている状態では加入する必要はないと私は思っております。私感です。)

しかし、小規模企業共済に加入しておらず民間の制度に加入しているのであれば国の退職金制度に優先的に加入した方が良いと思います。

民間の制度は、足りない部分を補うイメージでしょうか

③制度がある程度複雑

受取時の退職金は事由により異なります。

又、加入できる人や要件があるなど、さすが強力な制度だけあって少々制度は複雑なところがあります。

ただし、一般の中小企業・個人事業主であれば通常は問題なく加入できるので安心してください。

小規模企業共済のテクニック

退職所得から控除できる退職所得控除額、簡単に言うと、税金を安くする固まりだと思って下さい。

これは、掛金を払い込んだ期間(正式には組合員である期間)に基づき計算します。

20年以内では1年につき40万増加し、20年超では1年につき70万増加します。

つまり、掛金を払い込んだ期間が長い程有利なのです!

そして、これは、掛金(1,000円~70,000円)に左右されません!

1,000円でも70,000円でも1年につき税金が安くなる特典が40万(20年以下)もらえるのです!

ココ、間違いなくテストに出ます!!!(笑)

良く、独立し生活が安定してから小規模企業共済に加入するという方がいます。

それはとても気持ちが分かるのですが、将来の事を考えると1,000円で加入すればよいのです。

年間12,000円の出費で、節税枠を年間40万買えるのです!

これって、メッチャお得じゃないですか!!!

ちなみに、掛金は後で増額できるので心配しないでください!

☆ポイント

小規模企業共済は払込期間が長い程有利!生活が苦しい時は月額1,000円で加入しよう!

小規模企業共済の注意点

①加入できる方に制限があります。

・事業的規模でない不動産所得の方は加入できません。

・加入時に使用する従業員要件があります。

例えば、サービス業であれば従業員5名以下でなければなりません。このことからも、規模が小さいうちに加入した方が有利であることが分かります。

・事業兼業の給与所得者は加入できません。

アパート経営をしているサラリーマンなど

・公益法人(医療法人、社会福祉法人、協同組合、学校法人、宗教法人など)の役員は加入できません

②退職所得の重複に注意

小規模企業共済の一時受け取りは退職所得となりますが、同じ年度に他の退職所得がある場合、退職所得は合算されるなど、特殊な論点があります。

他の退職所得が発生する可能性がある場合には、小規模企業共済の受取時期を良く検討して受け取りをしましょう。

特にiDeCoにも加入している方は受け取り方に注意をしましょう。

iDeCoの受取をした場合、前年から19年以内に受け取った退職金(小規模企業共済の受取を含む)につきましては、退職所得控除が制限されます。具体的には、前年から19年以内に受けっとった際に控除した退職所得控除額は使用できません。その為、税額が増加します。

これを避けるにはiDeCoの一時金を先に受け取ることが大事です。

iDeCoを先に受取、その後退職金(小規模企業共済を含む)を受け取った場合、退職金を受け取った年の前年から4年以内に受け取った退職金(iDeCoを含む)が退職所得控除の制限の対象となりますが、5年を超えて受け取れば、退職所得控除は制限無く受け取れます。

③途中解約による元本割れに注意

掛金納付月数が240月(20年)未満の場合の任意解約などの場合の解約手当金は掛金合計を下回ります。

節税額などを勘案するとトータルで不利かどうかは加入者自身の状況によりますがご注意ください。

小規模企業共済のよくある質問

①個人事業者から法人成りをした場合の取り扱いは?

法人の役員となるなど引き続き加入要件を満たす場合、原則的には、個人事業者の掛金払込期間を引き継ぐことができます。

イメージ的には手続をする事により、変わらず加入をし続ける事が出来ます。

ただし、できない場合がありますので中小機構や詳しい税理士などにアドバイスを仰いでから実行に移しましょう。

②加入するのに年齢制限はありますか?

小規模企業共済に年齢制限はございません。

例えば60歳代の経営者でも加入する事が出来ます。

ただし、掛金と受取金額をよく確認し、払込期間による退職所得控除額を計算し、受取時の税金のシュミレーションをしておく事が肝心です。

③個人型確定拠出年金に加入していますが、影響はありますか?

小規模企業共済と個人型確定拠出年金は別の制度となる為、同時に加入できます。

ただし、受取時には退職所得控除の制限を受けるので、iDeCoを先に受取り5年以上明けてから小規模企業共済を受け取るなど工夫が必要です。

※解説

いわゆる自営業者等の第1号被保険者については、国民年金基金と個人型確定拠出年金合計で限度額81.6万円の判定をしますが、小規模企業共済については個人型確定拠出年金の限度額に影響を与えません。

このブログの注意点

このブログは小規模企業共済の魅力を伝える為に、良い点を強調して記載しています。

ケースによりましては、該当しないケースもありますので良く検討してからご加入ください。

できれば、普段お付き合いのある税理士や詳しい士業の先生に相談するのがベストです。

誰にも相談せずに加入する場合、最低限中小機構のHPやパンフレットで全容をつかんでから加入しましょう!

そして、少しでも分からない事があったら、中小機構や税理士等に相談をしましょう。

一番もったいないのが、せっかく加入しても20年未満で解約して元本割れを起こしてしまう事です。

何回も述べていますが、貸付や減額などをご本人の状況に合わせて行いましょう。

又、税金の計算は、加入者(納税者)の状況により異なる事となります。

従って、このブログで全ての方のケースを網羅する事は不可能ですので、ご加入は自己責任でお願いします。

私も、本来は上記のような事は書きたくないのですが、世の中の状況は複雑ですので、ご了承くださいますようお願い致します。

※免責事項 損害等の責任について

本記事は執筆時現在の法令に基づき記載されています。

法令の改正によって、本記事とは異なる課税関係となる場合がございますのでご注意ください。

又、税金は、個人の状態により異なる課税関係となる可能性がありますので

実際の適用に当たっては、専門家に相談し慎重な判断で行って下さい。

さらに、当サイトに掲載された内容によって生じた損害等の一切の責任を負いかねますので、ご了承ください。

また当サイトからリンクやバナーなどによって他のサイトに移動された場合、移動先サイトで提供される情報、サービス等について一切の責任も負いません。

個人事業者の資金の持ち方について。短期・中期・長期の資金運用 - 安曇野市・松本市で税金・相続の相談なら【寺坂税理士事務所】へ2023年7月18日 10:52 AM /

[…] […]